来源:咸林会计网 发布人:学林网 发稿日期:2023-09-17

一般纳税人购进农产品用于生产经营是可以抵扣进项税额的,但也有例外!一起看看吧!

一般纳税人购进农产品用于生产经营,是可以抵扣进项税额的!

比如超市用于销售而采购的水果、酒楼用于餐饮服务而购买的蔬菜、建筑公司用于美化环境而购进的花卉树木等等,企业只要取得购买这些农产品的合规票据,都是可以进行抵扣的。

但是,纳税人购进农产品进项抵扣时,不同的扣除凭证可能存在不同的抵扣方式,符合条件的,还可以同时适用加计抵减政策。

一、税率

1.目前,农产品增值税适用税率为9%(一般纳税人)

需要注意的是:像以粮食为原料加工的速冻食品、方便面、玉米蛋白粉等,以及熟制的水产品和各类水产品罐头,精制茶、水果罐头、中成药、酸奶等不属于“农产品”范围。

2.农产品免税的情况

(1)销售自产初级农产品;

(2)农民专业合作社销售本社成员生产的农业产品;

(3)采取“公司+农户”经营模式销售畜禽;

(4)制种企业在特定生产经营模式下,生产销售种子;

(5)从事蔬菜批发、零售的纳税人销售的蔬菜;

(6)部分鲜活肉蛋产品。

二、扣除方式

目前,对于农产品进项税额扣除方式主要有两种:

1.凭票抵扣

(1)一般纳税人开具的增值税专用发票;

(2)海关进口增值税专用缴款书;

(3)从按照3%征收率缴纳增值税的小规模纳税人处取得的增值税专用发票;

(4)农产品收购发票或销售发票。

另外,所谓农产品销售发票,就是指农业生产者销售自产农产品适用免征增值税政策而开具的普通发票,不包括批发零售环节纳税人销售免税农产品开具的免税发票和小规模纳税人开具的增值税普通发票。

2.核定扣除

农产品增值税进项税额核定扣除,是指为加强农产品增值税进项税额抵扣管理,试点纳税人购进农产品不再凭增值税扣税凭证抵扣增值税进项税额,而是采用一定的进项税额核定方法进行抵扣。大部分地区采用投入产出法核定农产品增值税进项税额。

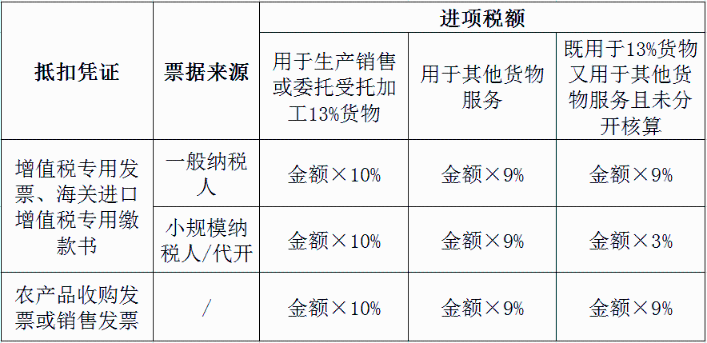

不同的农产品发票,其进项税额也是不同的,常见的情况有这四种:

一、从一般纳税人处购进取得增值税专用发票

(1)在购入当期,应遵从农产品抵扣的一般规定,按照9%计算抵扣进项税额。

(2)用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

注意:农产品加计扣除建议分两步走,在购入当期,应遵从农产品抵扣的一般规定,按照9%计算抵扣进项税额;未来考虑用于生产或者委托加工13%税率货物的农产品,生产领用时加计1%扣除。

二、从小规模纳税人处购进取得增值税专用发票

(1)用于初加工,以增值税专用发票上注明的金额和9%的扣除率计算进项税额。

(2)用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

前文讲到了小规模纳税人3%减按1%政策,那么新政策下,从小规模纳税人处取得的1%税率的农产品进项发票,能否按照9%计算抵扣进项税额呢?

简单来说:一般纳税人取得小规模销售方开具的1%的专票到底可以抵扣9%的进项税!

三、取得海关进口增值税专用缴款书

增值税一般纳税人取得仅注明一个缴款单位信息的海关缴款书,应当登录本省(区、市)增值税发票选择确认平台(以下简称“选择确认平台”)查询、选择用于申报抵扣或出口退税的海关缴款书信息。通过选择确认平台查询到的海关缴款书信息与实际情况不一致或未查询到对应信息的,应当上传海关缴款书信息,经系统稽核比对相符后,纳税人登录选择确认平台查询、选择用于申报抵扣或出口退税的海关缴款书信息。

增值税一般纳税人取得注明两个缴款单位信息的海关缴款书,应当上传海关缴款书信息,经系统稽核比对相符后,纳税人登录选择确认平台查询、选择用于申报抵扣或出口退税的海关缴款书信息。

四、取得农产品收购发票或销售发票

1.购进农产品,取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。

2.购进用于生产销售或委托受托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

3.纳税人购进农产品既用于生产销售或委托受托加工13%税率货物又用于生产销售其他货物服务的,应当分别核算用于生产销售或委托受托加工13%税率货物和其他货物服务的农产品进项税额。未分别核算的,统一以农产品收购发票或销售发票上注明的农产品买价和9%的扣除率计算进项税额。

一、购进农产品没有索取增值税专用发票,没有扣税凭证,导致无法抵扣进项税额。

二、购进农产品取得税务机关代开的增值税专用发票,在进行增值税纳税申报时按发票上注明的税额(3%征收率对应的增值税额)填列附列资料(二)第1栏和第2栏,导致少抵扣进项税额。

三、从批发、零售环节小规模纳税人购进农产品取得普通发票抵扣了进项税额。

(一)从批发、零售环节纳税人处购进免税蔬菜;

(二)从批发、零售环节纳税人处购进免税鲜活肉蛋产品。

四、向农业生产者购买农产品与从批发零售环节购买农产品未分开核算。

建议取得农业生产者开具的普通发票,在备注栏内或具体农产品名称后注明“农业生产者自产”,以免难以区分。

五、2019年4月1日以前收购的农产品,4月1日以后用于生产或委托加工13%税率的货物,错误地按照2%加计扣除。

对于4月1日以后领用农产品用于生产或委托加工13%税率的货物,不论4月1日以前收购还是4月1日之后收购,应统一按照1%加计扣除。

六、购进农产品既用于生产销售或委托受托加工13%税率货物又用于生产销售其他货物或服务的,未分别核算用于生产销售或委托受托加工13% 税率货物和其他货物或服务的农产品进项税额。

未分别核算的,企业必须统一以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和9% 的扣除率计算进项税额。

七、核定扣除未按规定计算可抵扣进项税额。

存在农产品平均购买单价计算错误、扣除率使用错误等,或者将取得专用发票的农产品抵扣进项后又进行核定扣除,造成重复抵扣等风险。

八、未按规定开具农产品收购发票。

(一)从非农业生产者处购买的农产品开具了农产品收购发票,存在不予抵扣进项税额的风险。

(二)开具的农产品收购发票品名超出了52号文注释所列举的农产品范围,比如将洗净毛、洗净绒、中成药、方便面、熟制的水产品、肉类熟制品、肉桂油等开具了农产品收购发票。

(三)发生了交易,但人为操纵农产品收购数量或价格,造成不缴或少缴税款,存在行政处罚甚至被认定为虚开发票的风险。

(四)未发生交易,虚开农产品收购发票。

对于虚开农产品收购发票或销售发票的,存在进行行政处罚,依法追究刑事责任的风险。